作者| 暴哥

來源| 暴財(cái)經(jīng)(ID:icaijing123) 原創(chuàng)作品,轉(zhuǎn)載請(qǐng)聯(lián)系baoge-cj或評(píng)論留言

又到年末了。

一個(gè)很重要的問題有必要在這個(gè)時(shí)點(diǎn)進(jìn)行探討。

什么問題呢?

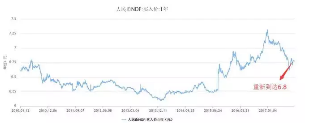

看下圖

☟☟☟

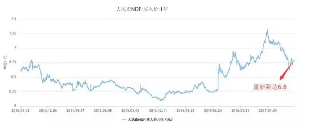

在圖中,暴哥用黑框標(biāo)注的地方我們會(huì)發(fā)現(xiàn),從2014年開始到2016年,三年中每一年的年末幾個(gè)月,人民幣兌美元都會(huì)出現(xiàn)較大幅度的貶值。

那么2017年,人民幣能否改寫連續(xù)三年,逢年末貶值的不算規(guī)律的規(guī)律呢?

在我們探討2017年年末人民幣可能的走勢(shì)之前,或許我們有必要分析以下為什么前三年人民幣年末連續(xù)貶值。

2014年年末幾個(gè)月貶值是內(nèi)外因素造成的,內(nèi)因是經(jīng)過幾年的收縮政策,國內(nèi)的經(jīng)濟(jì)下行壓力比較大,為了緩解下行壓力,貨幣政策開始松動(dòng),2014年11月央行調(diào)降存貸款基準(zhǔn)利率;于此同時(shí),美國經(jīng)濟(jì)復(fù)蘇強(qiáng)勁,并于10月份宣布結(jié)束購債計(jì)劃,開啟美國貨幣政策正常化進(jìn)程。

2015年,國內(nèi)仍然存在較大的經(jīng)濟(jì)下行壓力,且股市的大起大落,引發(fā)潛在的系統(tǒng)性風(fēng)險(xiǎn),為了助推經(jīng)濟(jì)企穩(wěn),防范可能的金融風(fēng)險(xiǎn),央行多次降息降準(zhǔn)(811匯改加快了貶值的步伐);美國方面,經(jīng)濟(jì)表現(xiàn)超預(yù)期,12月份開啟9年來首次加息。

2016年,隨著房地產(chǎn)行業(yè)崛起,中國經(jīng)濟(jì)在連續(xù)下滑之后,出現(xiàn)企穩(wěn)回升的態(tài)勢(shì),但是由于人們對(duì)于人民幣貶值預(yù)期的不斷升溫,導(dǎo)致人民幣的市場因素并沒有因?yàn)橹袊?jīng)濟(jì)的企穩(wěn)而消退。這個(gè)階段,外匯儲(chǔ)備連續(xù)下跌,直奔3萬億心里關(guān)口。也在同時(shí),結(jié)售匯逆差延續(xù)2015年的形勢(shì);美國方面,2016年其實(shí)經(jīng)濟(jì)表現(xiàn),尤其通脹不如人意,所以并沒有按照預(yù)期加息,僅僅在年末加息一次,但就這一次已經(jīng)足夠令美元強(qiáng)勢(shì)突破100點(diǎn)。

上面這三段話,我們還可以用幾張圖來形象的描繪:

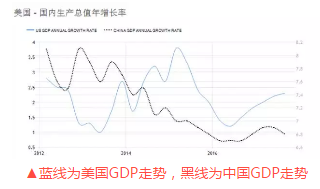

第一張圖:中美經(jīng)濟(jì)比較(GDP)

☟☟☟

▲藍(lán)線為美國GDP走勢(shì),黑線為中國GDP走勢(shì)

可以看到,2014年開始,中美經(jīng)濟(jì)之間走勢(shì)持續(xù)分化,直到2016年才收斂同步。

第二張圖:中美基準(zhǔn)利率對(duì)比

☟☟☟

▲綠線為存貸款基準(zhǔn)利率,紅線為美國聯(lián)邦基準(zhǔn)利率

可以看到,相對(duì)來說,在我們中國逐漸放松貨幣政策時(shí)候,美聯(lián)儲(chǔ)已經(jīng)開始收緊。中國存貸款基準(zhǔn)利率下降,美國聯(lián)邦基準(zhǔn)利率逐步提高。從時(shí)間上來說,這三年年末,恰巧都發(fā)生過國我們放松,美國收緊貨幣政策的情況。

第三張圖:結(jié)售匯變化

☟☟☟

▲藍(lán)色為結(jié)匯,黃色為售匯

從圖中顯示,從2014年末開始,結(jié)售匯從順差變?yōu)槟娌睿ㄗⅲ航Y(jié)售匯逆差的意思是客戶購匯金額大于所有客戶的結(jié)匯金額,表明市場對(duì)外幣的需求大于市場供給,標(biāo)志著貶值預(yù)期),且在年末的時(shí)候往往會(huì)擴(kuò)大。

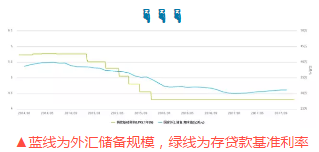

第四張圖:外匯儲(chǔ)備變化

☟☟☟

▲藍(lán)線為外匯儲(chǔ)備規(guī)模,綠線為存貸款基準(zhǔn)利率

隨著人民幣貶值的預(yù)期升溫,外匯儲(chǔ)備出現(xiàn)比較明顯的變化,而且隨著年末的到來有比較明顯的下跌。

第五張圖:反應(yīng)外匯市場情緒的1年期人民幣無本金交割遠(yuǎn)期,即NDF

☟☟☟

NDF簡單來說可以用于衡量市場對(duì)于人民幣升值和貶值的預(yù)期,央行的中間價(jià)也會(huì)以此為參考。從圖中可以發(fā)現(xiàn),2014年到2016年,貶值的預(yù)期一直在加大,這種預(yù)期隨著年末中美兩國貨幣政策差異而加速。

2

通過上面暴哥的文字解釋和圖片描繪,我們可以總結(jié)出年末人民幣慣性貶值的幾個(gè)核心因素:

1、中美兩國貨幣政策差異;

2、市場的預(yù)期(NDF和結(jié)售匯反應(yīng)出來的);

3、中美經(jīng)濟(jì)預(yù)期差異

那么2017年年末還會(huì)出現(xiàn)類似于前三年的情況嗎?

先來看貨幣政策差異。

美國比較明確了,12月肯定要加息;

那我們中國年末會(huì)有動(dòng)作嗎?換言之我們會(huì)跟隨美國加息嗎?

首先說從2016年開始,我們就不曾動(dòng)用存貸款基準(zhǔn)利率,這個(gè)硬指標(biāo),而是通過市場利率的抬升,來變相的加息。這么做原因有兩個(gè),一個(gè)是真加息對(duì)于市場的反應(yīng)和沖擊太大,再有我們的貨幣框架在向市場化過度,用市場利率傳導(dǎo)下是大勢(shì)所趨,效果也更好。

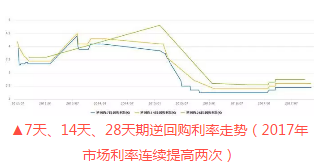

在這種思路下,2017年1月份和3月份分別變相加息一次,可以說是為了應(yīng)對(duì)美聯(lián)儲(chǔ)2016年12月份加息和2017年3月份的加息。

▲7天、14天、28天期逆回購利率走勢(shì)(2017年市場利率連續(xù)提高兩次)

如果我們觀察兩次加息的時(shí)候會(huì)發(fā)現(xiàn),3月份幾乎和美聯(lián)儲(chǔ)同步,而1月份則有些滯后,為什么呢?

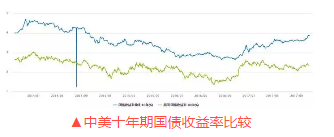

從中美兩國的利差中可以知曉:

▲中美十年期國債收益率比較

從中美兩國的十年期國債收益率對(duì)比中我們可以看到,2017年1月份兩國利差迅速收窄,為了避免中美利差進(jìn)一步縮窄,所以央行采取了政策。而3月份利差仍然在窄區(qū)間,所以應(yīng)該繼續(xù)加息。

就現(xiàn)在而言,好像中美利差保持還不錯(cuò),沒有跟隨加息的理由,但是我們要知道,2017年1月份之前,中美利率差也保持的不錯(cuò),可還是在美聯(lián)儲(chǔ)加息之后迅速收窄。所以,這一次又是一樣的情況,且這一次是第一次加息和縮表同步的情況(盡管前期縮表影響不大,但市場的反應(yīng)可不好說)。

在緊接著的2018年,我們的定向降準(zhǔn)要啟動(dòng),而美聯(lián)儲(chǔ)的緊縮政策或許會(huì)是開啟加息周期以來最厲害的一年,所以暴哥以為或許早做應(yīng)對(duì)更好一些,也符合目前貨幣中性的基調(diào),對(duì)沖定向降準(zhǔn)的心里作用。

再來看市場預(yù)期。

2017年對(duì)于人民幣的市場預(yù)期可謂經(jīng)歷了大起大幅從年初過分看空人民幣,到今年9月份,人民幣升值預(yù)期達(dá)到一個(gè)階段性的高潮。

然而高潮褪去之后,人民幣逆周期因子這個(gè)助推人民幣升值進(jìn)入高潮的因素,最終展現(xiàn)出來的目的是,追求穩(wěn)定,而非升值;央行又通過通過調(diào)整外匯風(fēng)險(xiǎn)準(zhǔn)備金率等措施,進(jìn)一步給市場一個(gè)感覺,政府透露出來的預(yù)期是不希望人民幣大幅度升值。且6.5左右是一個(gè)底部。

還有一個(gè)細(xì)節(jié),今年大會(huì)上,央行副行長說過,央行已經(jīng)基本上退出了常態(tài)化干預(yù),大會(huì)以后人民幣匯率會(huì)有更加穩(wěn)定的基礎(chǔ)。這個(gè)暗示或許意味著,對(duì)于目前人民幣的走勢(shì)比較滿意。

什么走勢(shì)滿意呢?現(xiàn)在常提的說法是:雙向波動(dòng),保持平穩(wěn)。

對(duì)于市場而言,雙向波動(dòng),保持平穩(wěn),并不是說人民幣就維持在6.5到6.6左右的水平,暴哥以為可能還是有一個(gè)方向性為前提,這個(gè)方向還是貶值,只不過最終的走勢(shì)呈現(xiàn)出來是平穩(wěn)和雙向波動(dòng)。

還有就外部壓力而言,特朗普獲得大禮之后,政治上升值的因素消失了。

最終綜合各方面的考慮,升值因素退卻,貶值因素重來。

沿用前文用過的圖,在人民幣升值預(yù)期回落后,市場的預(yù)期也在逐步的變化,如今又回到了貶值,1年起的NDF已經(jīng)到了6.8。

最后一點(diǎn)是中美經(jīng)濟(jì)預(yù)期差異。

其實(shí)今年人民幣的表現(xiàn)出色,很大程度上是中美兩國經(jīng)濟(jì)表現(xiàn)預(yù)期差的扭轉(zhuǎn),即中國超預(yù)期,美國低于預(yù)期。

然而,接下來,暴哥想說,在中國超預(yù)期和美國低于預(yù)期的表現(xiàn)已經(jīng)被所市場理解和消化之后,這個(gè)因素縱然能夠延續(xù),起作用可能也不會(huì)像今年這樣了。除非,中美經(jīng)濟(jì)的對(duì)比能夠在強(qiáng)烈一些,中國更好,美國更差,而這一點(diǎn)可能很難實(shí)現(xiàn)。

歸根到底,盡管經(jīng)濟(jì)是人民幣表現(xiàn)的核心,但中美經(jīng)濟(jì)的預(yù)期差,對(duì)于人民幣來說,作用也許不會(huì)像前幾年那么大,更多的屬于一個(gè)中性的因素。

3

總結(jié)以下,三個(gè)因素里面中,貨幣政策如果央行不跟隨美聯(lián)儲(chǔ)那么無疑回家打貶值預(yù)期,而跟隨了則可能成為中性因素;市場情緒重新變?yōu)橘H值趨勢(shì),只不過是緩慢貶值;中美經(jīng)濟(jì)預(yù)期差這一個(gè)核心要素相對(duì)而言也是中性的。

一句話,接下來,人民幣易跌難升,緩慢貶值概率較大。年末可能仍然會(huì)延續(xù)前三年的走勢(shì),但幅度要小得多!

PS:會(huì)看K線圖的朋友或許也會(huì)發(fā)現(xiàn)一樣的人民幣潛在走勢(shì)。